償却資産に対する課税

申告のお願い

償却資産の所有者の方は、地方税法第383条(償却資産の申告)の規定によって、毎年1月1日現在に所有している償却資産について申告していただくことになっています。

申告書類は、毎年12月中旬ごろ、主に前年に申告のあった法人・個人事業者等にお送りしています。新たに、事業を開始した場合など、申告書類がお手元に届かない場合は、お手数ですが、下記までご連絡ください。

毎年1月末日(末日が、土、日、祝祭日の場合はその翌平日)が償却資産の申告の期限となっています。ご協力をお願いします。 (資産の多少、異動の有無に関わらず申告は必要です。)

償却資産申告書(PDF版) (PDFファイル: 2.4MB)

種類別明細書(増加資産用) (PDFファイル: 5.7MB)

電算申告

電算申告=1月1日現在の全資産について、評価額を計算した上で申告していただく申告方法です。

償却資産の電子申告

償却資産は、地方税ポータルシステムeLTAX(エルタックス)を利用して電子申告ができます。

eLTAXの利用開始や具体的な利用方法等に関する詳細については、eLTAXホームページをご確認ください。また、eLTAXのご利用に際して、ご不明な点等がございましたら、eLTAXホームページの「よくあるご質問」をご確認ください。

償却資産とは

償却資産とは、土地、家屋以外で会社や個人で工場や商店を経営されている方がその事業のために用いる資産(構築物、機械、器具、備品など)です。そして、その減価償却額、又は減価償却費が法人税法、又は所得税法の経費として算入されるものをいいます。 種類としては次のとおりです。

| 資産の種類 | 主な償却資産 | ||

|---|---|---|---|

| 1 | 構築物 | 土地に定着した土木設備 | 舗装路面、緑化施設、広告塔、外灯、門、塀、ビニールハウス |

| 建物附属設備 | 建物の所有者が施工した設備 | 変電設備、工場の動力配線等 | |

| テナントの施工した設備 | 店内造作、設備、照明設備、給排水、ガス設備等 | ||

| 2 | 機械及び装備 |

製造機械、工作機械搬送設備、自走式作業機 |

金属製品、食料品等製造機械設備、フライス盤、ボール盤、クレーン |

| 3 | 船舶 | 漁船、モーターボート等 | |

| 4 | 航空機 | 飛行機、ヘリコプター等 | |

| 5 | 車両及び運搬具 | 農業用自動車(最高時速35km以上のもの)その他大型特殊(大型フォークリフト) | |

| 6 | 工具、器具、備品 | 工具 | 測定工具、検査工具等 |

| 器具、備品 | 電気機器、事務機器等 | ||

注釈 ただし、「申告の対象から除外されるもの」に記載されているものについては、申告の対象にはなりません。

申告の対象となる資産

原則として、耐用年数が1年以上で取得価額が10万円以上の資産、取得価額が10万円未満であっても固定資産として個別に減価償却しているものは、申告が必要です。

また、次の資産についても申告の対象となりますのでご注意ください。

遊休資産・未稼働資産

稼動を休止しているが、いつでも稼動できる状態にある資産

既に完成しているが、まだ稼動していない資産

建設仮勘定の資産

建設仮勘定に計上されているが、1月1日現在でその全部又は一部が完成し事業の用に供することができるものの完成部分

割賦販売で購入した資産

原則として、買主が申告してください。

簿外資産

会計帳簿に記載されていない償却資産

償却済資産

減価償却が終わり、会計帳簿上で残存価額のみが計上されている資産

減価償却を行っていない資産

赤字決算などのため減価償却を行っていないが、本来減価償却が可能である資産

資本的支出

資本的支出(改良費)として資産計上した資産は、新たな資産とみなし、改良された本体と区分して申告してください。

少額の減価償却資産

耐用年数(使用可能期間)が1年未満の資産又は取得価額が10万円未満の資産であっても、固定資産として個別に減価償却している資産。ただし、税務申告上で、一定の要件を満たした少額資産については、申告対象から除かれます。※詳しくは下記の「申告の対象から除外されるもの」をご確認ください。

中小企業者等の少額資産特例

地方税法では、租税特別措置法による即時償却は認められないため、通常の資産と同様に減価償却資産として申告してください。

大型特殊自動車

建設機械、工業用機械等で、自動車登録番号の分類番号が9、90~99、900~999のもの又は0、00~09、000~099のもの

申告の対象から除外されるもの

次のようなものは、申告の対象になりません。

- 建物本体及びその所有者が施工した設備等で、固定資産税の取扱い上家屋として扱うもの

- 無形減価償却資産(鉱業権、漁業権、特許権、ソフトウェアなど)

- 繰延資産(創立費、開業費、開発費など)

- 取得価額が少額の減価償却資産のうち申告対象外のもの

- 棚卸資産(商品、製品、原材料、貯蔵品など)

- 時の経過によりその価値が減少しない資産(書画、骨董など)

- 自動車税及び軽自動車税の課税対象である自動車、軽自動車、小型特殊自動車

(注)二輪の小型自動車、原動機付自転車(カーナビ、オーディオ等の付属装置を含む。)

(注)小型のフォークリフト(事業所構内のみで使用するものを含む)、乗用の農耕作業用自動車等も、軽自動車税(小型特殊自動車)の対象となりますので、市役所税務課にてナンバー登録をしてください。 - 耐用年数(使用可能期間)が1年未満の資産又は取得価額が10万円未満の資産であるが、税務申告上で次に該当するもの

1.取得価額10万円未満の資産のうち一時に損金算入したもの

2.取得価額20万円未満の資産のうち3年間で一括償却したもの

3.所得税法及び法人税法に規定する一定のリース資産で取得価額20万円未満のもの

(注)租税特別措置法を適用して損金に算入した資産については、課税の対象となるため申告が必要です。また、取得価額に関わらず個別に減価償却しているものについても、申告が必要です。 - 美術品等で次に該当するもの

1.古美術品、古文書、出土品、遺物等のように歴史的価値又は希少価値を有し、代替性のないもの。

2.1以外の美術品等で、取得価額が1点100万円以上のもので、時の経過によりその価値が減少することが明らかでないもの。

3.1以外の美術品で、取得価額が1点100万円未満で、時の経過によりその価値が減少することが明らかでないもの。

評価額及び課税標準額の計算

償却資産の評価に際しては、取得時期、取得価額及び耐用年数が基本となり、評価額は次の算式により求めます。

【計算式】

(ア)前年中に取得された償却資産

評価額 = 取得価額 × ( 1 − 償却率/2 ) ※( )内=減価残存率

(イ)前年前に取得された償却資産

評価額 = 前年度評価額 × (1 − 償却率)

※ 取得価額の5%を下回る場合は、取得価額の5%相当額です。

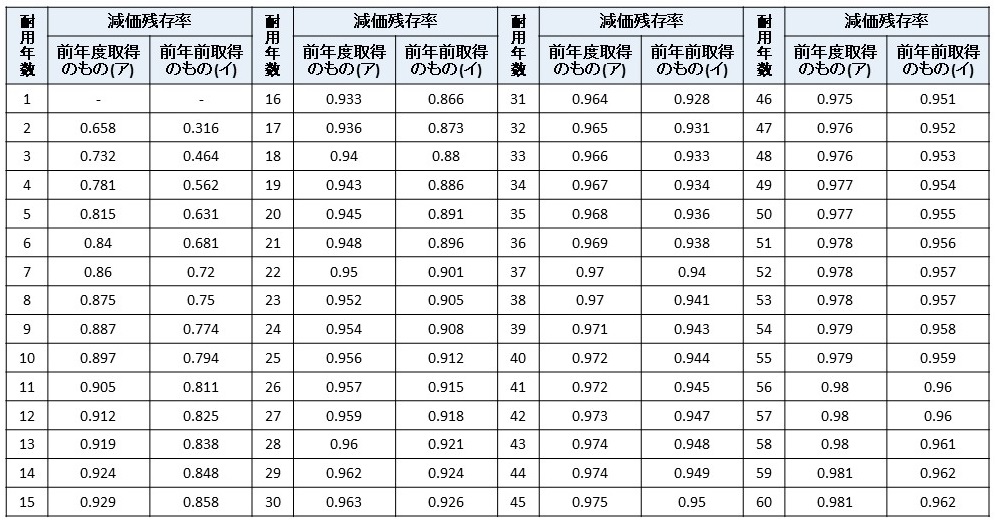

(参考)償却資産減価残存率表

注釈 「前年中取得のもの」の残存率は簡便法による率 「前年前取得のもの」の残存率は、前年度価格に適用する率

課税標準の特例

地方税法第349条の3、同法附則第15条等に定める一定の要件を備えた償却資産については、課税標準の特例が適用され、税負担の軽減が図られています。

該当の償却資産を所有されている方は、「特例適用申請書」に必要事項を記入し、特例内容に係る資料とともにご提出ください。

特例適用申請書の様式はこちら↓

特例申請書(WORD版) (Wordファイル: 36.0KB)

これ以外にも特例はありますので、ご不明な場合はお問い合わせください。

(地方税法の改正により、特例適用資産、適用期間、範囲などが変更になることがあります。)

税額の計算

課税標準額 × 税率(1.4%) = 税額

免税点

償却資産の課税標準となるべき額(全資産の合計額)が次の額に満たない場合は、課税されません。(ただし、免税点以下であっても申告は毎年してしていただく必要があります。)

償却資産免税点 150万円

この記事に関するお問い合わせ先

碧南市役所 市民協働部税務課 固定資産税係

電話番号 (0566)95-9879

市民協働部税務課 固定資産税係にメールを送る

ページID 5350

更新日:2023年12月15日